ATFX汇评:最近三年波音都在“渡劫”,以主力机型737MAX为主的空难发生两次,2020年开年又碰到新冠疫情大爆发,封城封路的官方措施下,人们闭门不出,航空业旅客总量急剧减少。宏观面利空因素叠加,导致波音股价一泻千里,一年前的最高点曾触及445美元,一年后却已经跌至最低88美元,跌幅高达80.22%,令人惊叹。

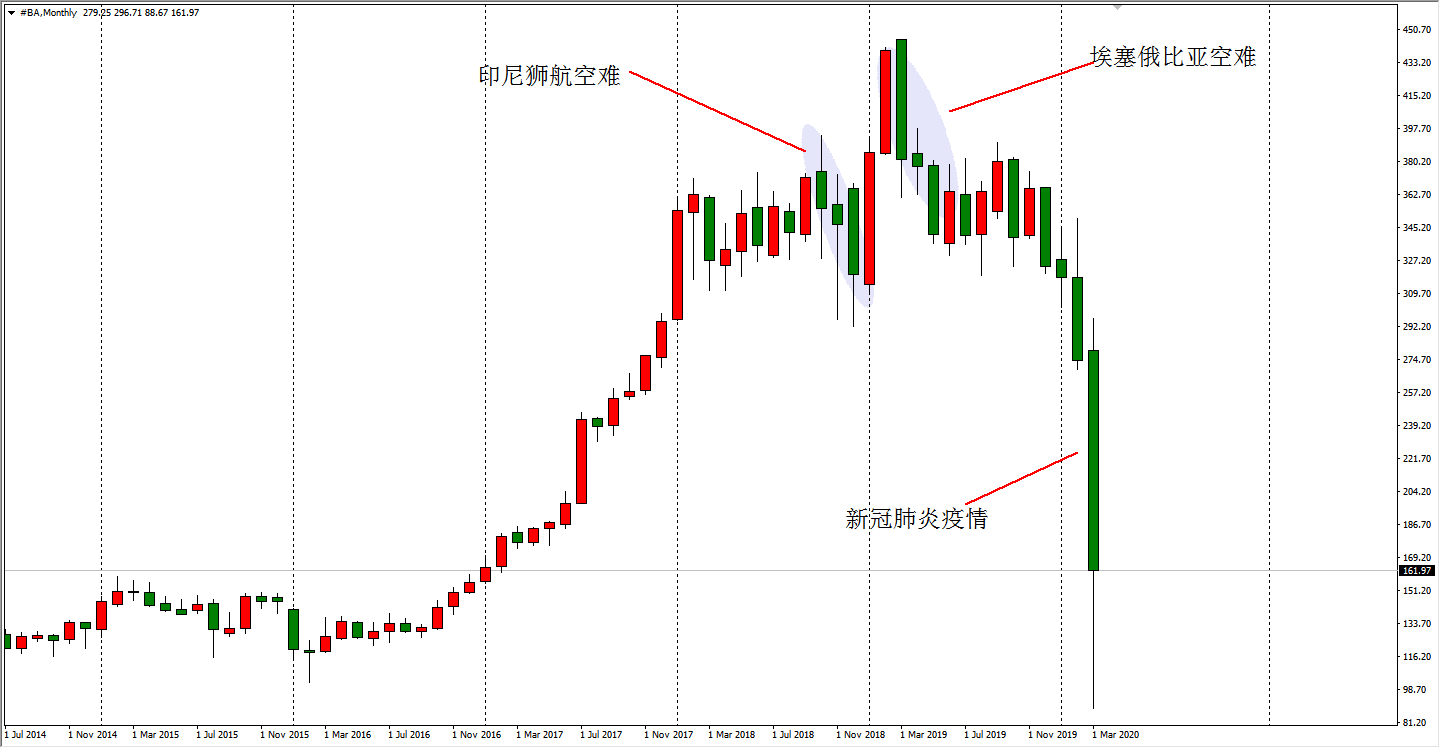

图1,波音(BA)股价日线走势图-ATFX

表1,三次黑天鹅-ATFX

2018年10月份,印度尼西亚狮航客机在起飞13分钟后失联,随后坠地爆炸,客机上189人全部遇难,而执飞飞机正式波音的737MAX8机型;2019年3月份,埃塞俄比亚航空客机起飞后6分钟失联,随后坠地爆炸,客机上157人无一生还,执飞飞机同样是波音的737MAX8机型。五个月连续出现两次恶性空难事件,波音无论如何也无法脱掉干洗。伴随着各国禁飞令的发出,波音主力机型737MAX正式宣告停飞整顿。在两次空难的利空消息影响下,波音股价分别出现了13.28%和22.35%的下跌,虽然幅度不小,但完全称不上伤筋动骨。尤其是空难的原因并非完全因为涉及失误,市场情绪较为稳定。

如果没有3月份的新冠疫情大爆发,波音股价在跌破292一线之后即可考虑逢低做多,因为该价位是长周期区间震荡底部。当然,历史没有如果,肺炎来袭之后,波音股价大跌44.11%,比腰斩还要严重。波音此时面临的危机,与原油市场有几分相似:物流、客流的减少,导致石油需求下降,油价大跌,而波音正好负责客流这一环节,自然是难逃厄运。

表2,波音财务数据-ATFX

在疫情发生之前,2019年全年波音就已经出现6.3亿美元的净亏损,原因是世界各地的禁飞令,今年一季度出现新冠肺炎疫情,预计本年度亏损总额将进一步扩大。2018年波音的负债率就已经达到了99%,至2019年出现了资不抵债的情况,这也是为什么疫情爆发后市场反应如此剧烈,因为它是压垮骆驼的最后一根稻草。高负债会让企业对行业景气变动情况过度敏感,稍微的营收变动都会导致灾难性的后果。在波音公司负债率没有降低到80%之下以前,其都将不具备长周期投资价值。

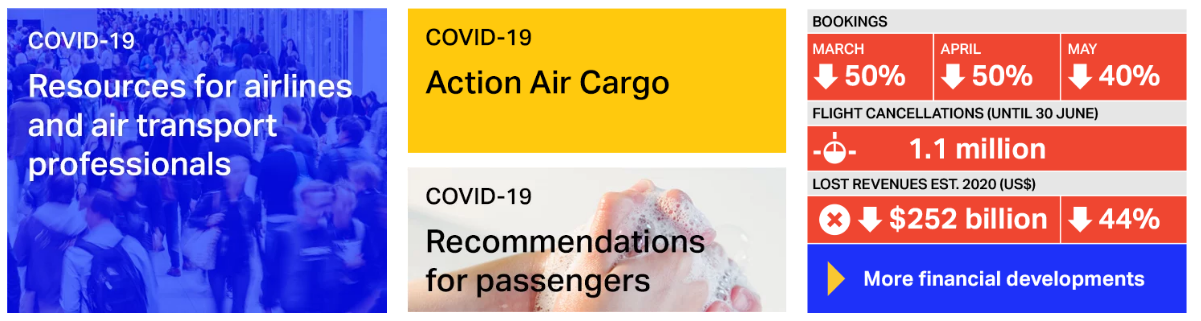

图2,航空业协会官网-ATFX

根据IATA数据,3月份航空预定减少50%,4月份同样减少50%,5月份减少40%,均是腰斩。在6月30之前,预计停飞110万架次,累计利润损失2520亿美元,同比减少44% 。可以看出,不止波音遭遇重创,整个航空业都步入低谷期。

行业发展同样遵循经济周期的循环,有低谷期就有巅峰期,当前或许是抄底航空类上市公司的良机,但一定不要放松对个股财务数据的斟酌,尤其是负债率和历史净利润表现情况。

ATFX免责声明:

1、以上分析由ATFX资深分析师Dean提供。

2、以上分析仅代表分析师观点,汇市有风险,投资需谨慎。

3、ATFX不会为直接或间接使用或依赖此资料而可能引致的任何盈亏负责。

4、部分内容来自网络公开信息