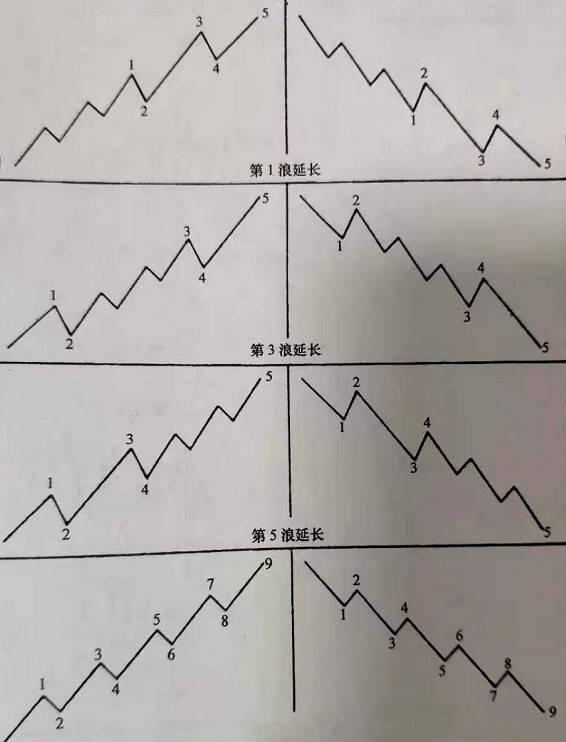

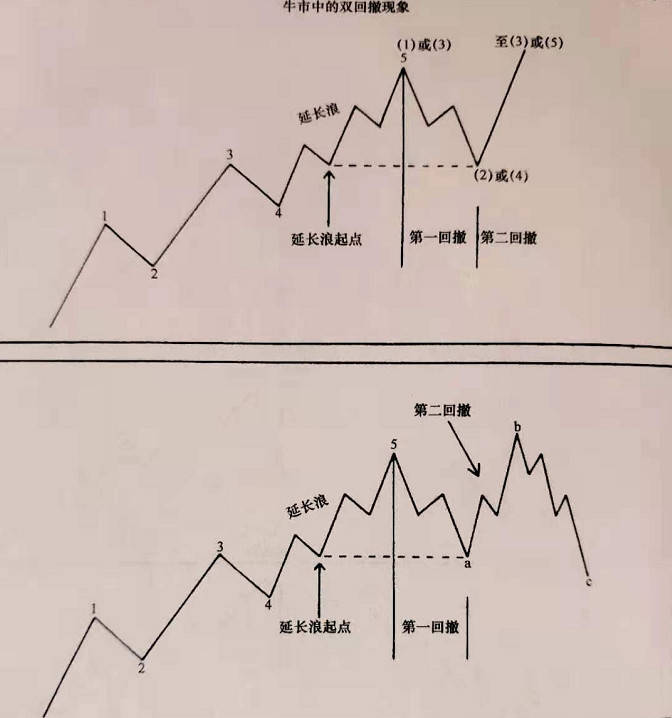

理想的上升趋势具有五浪结构。但是,其中某个主浪延长的情况并不罕见。换句话说,1浪、3浪和5浪都可能再添上额外的五小浪结构,形成其延长的形式。图一中表示了在各种情况下的延长形态。第一种情况最不常见,属于1浪延长;第二种情况是3浪延长,在股市中最常见;第三种情况是5浪延长,在商品市场最常见;在最后一种情况下,我们很难弄清哪一浪是延长浪,因为其中5个主浪的长度相等。碰上这种局面时,我们只需牢记一点,问题便迎刃而解:在九浪结构中,其中每个主浪都占据了相等的长度,它同完整的五浪结构具有同样的意义。波浪延长现象具有一定的预测意义。首先,其中只能有一个浪延长。并且,另外两个未延长的浪倾向于在时间和幅度上大小相等。因此,如果3浪延长了,5浪就不再延长,并且它将与1浪相像。如果1浪和3浪都是正常的波浪,那么5浪就是最可能延长的一浪。最后,我们这里再交代一点,是关于5浪延长的“双回撤现象”。就是说,在5浪延长完成后,开初市场将以三浪结构向下运动到延长部分的起点。随后,市场再度上冲,回试延长部分的顶部。这里是个分水岭,从此,市场要么恢复上升趋势,要么形成顶部,因其在更大尺度的周期中的地位而定。图二显示了期市中的回撤现象

图一

图一

图二编辑

图二编辑

文/恒指李阳